É cada vez menos o produtor que se apropria do resultado do valor agregado de um determinado produto, e cada vez mais o intermediário.

A visão que herdamos é que o lucro se gera na empresa, que paga aos trabalhadores menos do que o valor obtido. Isto sem dúvida é verdadeiro, quer chamemos o valor obtido de lucro, de mais valia, ou de maneira mais neutra de excedente. Não há muito a acrescentar neste debate. O que queremos aqui focar é como este lucro se desloca na cadeia produtiva. É cada vez menos o produtor que se apropria do resultado do valor agregado de um determinado produto, e cada vez mais o intermediário. Gera-se um tipo de mais valia sistêmica que pode ser muito mais poderoso que os mecanismos tradicionais de exploração nas unidades de produção. [1]

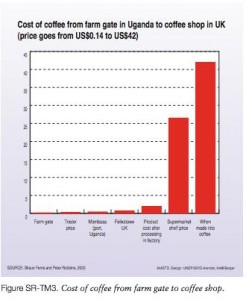

O gráfico abaixo mostra como se forma a cadeia de preços de um produto, o café, à medida que avançamos na cadeia produtiva, desde a produção do grão pelo agricultor, até o momento em que é transformado no café que tomamos.

Ou seja, a evolução do preço da porta da fazenda em Uganda, à porta do bar no Reino Unido, desde os 14 centavos de dólar pagos a quem produziu o café até o equivalente de 42 dólares que pagamos no bar. Extraído do excelente estudo internacional sobre a aplicação de ciência e tecnologia à economia agrícola, nos dá a dimensão do problema, para um produto bem familiar [2].

Ou seja, a evolução do preço da porta da fazenda em Uganda, à porta do bar no Reino Unido, desde os 14 centavos de dólar pagos a quem produziu o café até o equivalente de 42 dólares que pagamos no bar. Extraído do excelente estudo internacional sobre a aplicação de ciência e tecnologia à economia agrícola, nos dá a dimensão do problema, para um produto bem familiar [2].

É bom seguir a evolução das colunas, que representam o valor obtido em cada etapa: porta da fazenda, comercialização primária , colocado no porto em Mombasa, colocado em Felixstowe no Reino Unido, custo do produto após processamento na fábrica, preço na prateleira do supermercado, e finalmente o preço sob forma de café para consumo. Veja-se antes de tudo a participação ridícula do produtor de café, que arca com o grosso do trabalho.

Ao pegarmos as cinco primeiras etapas, vemos que para o conjunto dos agentes econômicos que podem ser considerados produtivos(produtor, serviço comercial primário, transporte, processamento) a participação no valor que o consumidor final paga ainda é muito pequena.

O imenso salto se dá no preço na gôndola do supermercado, os Walmart ou equivalentes em qualquer país. E outro salto se dá quando é servido sob forma de café. O gráfico fala por si. E os valores nas pontas, 14 centavos e 42 dólares, dão uma ideia da deformação da lógica de remuneração dos fatores e dos agentes econômicos.

Não há nada de muito novo nisto, todos sabemos do peso dos atravessadores, conceito inventado justamente para dar uma conotação negativa aos intermediários dos processos produtivos que ganham não ajudando, mas colocando gargalos, ou pedágios, sobre o ciclo produtivo. Mas o que queremos levantar aqui, é que há um desequilíbrio muito forte entre os esforços que dedicamos ao estudo e divulgação da variação de preços no tempo, essencialmente a inflação, e o pouco que estudamos sobre a variação de preços dentro das cadeias produtivas.

O impacto econômico deste processo é simples: do lado do produtor, o lucro é insuficiente para desenvolver, ampliar ou aperfeiçoar a produção, e em consequência a oferta não se expande. Do lado do consumidor, o preço é muito elevado, o que faz com que o consumo também seja limitado. Quem ganha é o intermediário, com margens muito elevadas sobre um fluxo relativamente pequeno de produto.

O controle do ciclo econômico

De onde vem este poder do intermediário de travar o processo para maximizar o seu lucro? Um outro gráfico do mesmo estudo ilustra bem a situação do pequeno produtor e do consumidor final frente ao “gargalo” dos grandes intermediários. O título do gráfico é “a concentração do mercado oferece menos oportunidades para os agricultores de pequena escala”. Trata-se aqui essencialmente de entender a dificuldade da agricultura em pequena escala, mas o argumento é válido para um leque muito amplo de atividades produtivas.

A importância deste tipo de estudos, que apenas ocasionalmente aparecem em alguns casos extremos, é que mostram onde surge efetivamente a inflação (é o momento de “salto” radical do preço), e por tanto onde se trava também o desenvolvimento dos processos produtivos. Temos hoje inúmeras instituições que fazem um seguimento muito detalhado da inflação, inclusive porque é importante para o reajuste de aluguéis, de salários e assim por diante. Mas a análise sobre de onde vem a mudança do nível geral de preços busca os setores que se destacam, por exemplo os alimentos, e não as variações de preços dentro de cada cadeia produtiva.

Praticamente ninguém estuda onde o preço está sendo aumentado, em que elo da cadeia produtiva. Os dois gráficos que apresentamos acima são muito raros, e em todo caso nem sistemáticos nem regulares no sentido de formar uma imagem da evolução no tempo. E no entanto todos os dados da composição de custos de cada produto existem, pois uma empresa precisa deles para definir o preço final de venda. O que é necessário é fazermos um tipo de engenharia reversa, tomando um produto final, por exemplo um medicamento, e ver a evolução dos custos em cada nível de transformação e intermediação.

Isto permitiria, por exemplo, deixar mais claro o custo da intermediação financeira nos processos produtivos., outro tipo de gargalo que encarece muito o produto final e reduz a produtividade da cadeia. Permitiria também estimular investimentos complementares nas áreas do gargalo, de forma a diversificar a oferta e reduzir o efeito de cartelização (monopsônios ou oligopsônios no jargão econômico). Seria um instrumento poderoso para o CADE identificar pontos de incidência para políticas antitruste e de defesa de mecanismos de mercado. E melhoraria a relação de força dos produtores frente aos intermediários, relação cada vez mais desequilibrada.

O que não podemos continuar a manter, é esta situação em que todos sabemos do entrave que representam os atravessadores de diversos tipos para a dinamização da produção e do consumo, mas não se produz nenhuma informação adequada sobre como se constrói o preço final de cada produto. Não basta medir a inflação, temos de ver como se gera, e quem a gera. Não é particularmente complexo comparar quanto vale no mercado atacadista o ácido ascórbico, a popular vitamina C, com o que pagamos na farmácia.

Em termos de dinamização do processo produtivo em geral, trata-se de identificar os gargalos que geram lucros extraordinários sem agregação de valor correspondente. São os elos da cadeia produtiva que inflam os preços e travam a expansão do ciclo produtivo. Com cada vez menos grandes intermediários atravessando as principais cadeias produtivas, trazer um pouco de luz para a compreensão da formação da cadeia de preços seria fundamental.

Olhar a cadeia de preços nos leva portanto a identificar o gargalo, onde efetivamente se faz o dinheiro, onde se acumulam os lucros sem comum medida com o esforço produtivo ou contribuição econômica. É o universo dos commodity traders. Um dossiê divulgado pela Reuters, insuspeita de antipatia com sistemas especulativos, e organizado por Joshua Schneyer, ajuda a entender o processo.

“Para o pequeno clube de companhias que comercializam alimentos, combustíveis e metais que fazem o mundo funcionar. a última década tem sido sensacional. Estimulado pela subida do Brasil, da China e da Índia e outras economias em rápida expansão, o boom de commodities globais turbinou os lucros nas maiores empresas de intermediação. Formam um grupo fechado, cujos membros pouco regulados estão frequentemente baseados em paraísos fiscais como a Suíça. Juntos, valem mais de um trilhão de dólares em entradas anuais e controlam mais da metade das commodities livremente comercializadas. As cinco maiores renderam $629 bilhões no ano passado (2010), logo abaixo das cinco maiores corporações financeiras e mais do que as vendas agregadas dos principais players de tecnologia ou telecomunicações. Muitas acumulam posições especulativas valendo bilhões em matérias primas, ou estocam commodities em depósitos ou super-tanqueiros durante períodos de oferta fraca.” [3]

Como trabalham com bens físicos, os esforços atuais de regulação da especulação financeira não os atingem, o que significa que ninguém os regula. “Fora da área de commodities, muitos destes gigantes silenciosos, corretores dos bens básicos do mundo, são pouco conhecidos. O controle que exercem está se expandindo. As grandes firmas de trading são proprietárias de um número crescente de minas que produzem muitas das nossas commodities, dos navios e dos dutos que as carregam, bem como dos depósitos, silos e portos onde são estocados. Onde as suas conexões e informação interna – os mercados de commodities são basicamente livres das restrições de insider-trading – as empresas de trading se tornaram mediadoras de poder, especialmente nas economias em fase de rápido desenvolvimento da Ásia, América Latina e África.”

A visão que temos, em grande parte devida aos comentários desinformados ou interessados da imprensa econômica, é que as flutuações de preços da commodities resultam das variações da oferta e da demanda. Ou seja, mecanismos de mercado. Na realidade, não se pode imaginar que uma commodity com níveis tão amplos e equilibrados de produção e consumo como o petróleo sofram variações entre 17 e 148 dólares o barril em poucos anos. É um comércio que lida com bens que são vitais para a economia mundial, mas cujos preços e fluxos resultam essencialmente de mecanismos de especulação econômica e de poder político.

O fato maior, aqui, é que um conjunto de produtos que constituem o sangue da economia, como alimentos, minérios e energia, não são regulados nem por regras, nem por mecanismos de mercado, e muito menos por qualquer sistema de planejamento que pense os problemas de esgotamento de recursos ou de impactos ambientais.

A regulação formal, por leis, acordos e semelhantes não se dá antes de tudo porque se trata de um mercado mundial, e não há governo mundial. Os países individualmente não têm como enfrentar o processo. Quando a Argentina quis restringir as exportações de grãos para priorizar a alimentação da própria população, caiu o mundo em cima dela, como se a produção de alimentos não devesse satisfazer as necessidades alimentares. O caos gerado pode ser visto em números simples: o planeta produz 2 bilhões de toneladas de grãos por ano, o que equivale a cerca de um quilo por dia e por habitante, e temos um bilhão de pessoas passando fome. Temos aqui um vazio regulatório, onde as grandes corporações da intermediação navegam livremente.

O segundo fator de caos é a oligopolização do sistema. Na prática, além das cinco operadoras principais, poucas são as que têm importância sistêmica. Isto significa que estas corporações têm como definir os preços e manipular a oferta de maneira organizada. Chamam isto de “mercado” na imprensa, mas não se trata de mercado no sentido econômico, de livre jogo de oferta e procura. Na ausência de concorrência efetiva, os mecanismos de manipulação tornam-se prática corrente.

Um terceiro fator, é o segredo. As empresas gozam de pouca visibilidade mundial, apenas especialistas acompanham o que acontece neste pequeno clube. E ninguém tem autoridade formal para exigir os dados neste espaço mundial. As poucas ações legais movidas contra as práticas – que seriam ilegais em qualquer país que tenha regulação contra manipulação do mercado, inclusive no Brasil – são resolvidas com os chamados “settlements out-of-court”, acertos compensatórios sem que a empresa precise reconhecer a culpa. No estudo sobre os 22 bilhões de dólares da fortuna de Charles Koch, a Forbes cita o comentário de um ex-lobista da empresa: “A ideia é, porque abrir os livros para o mundo?” O resultado são imensas fortunas nas mãos de quem não produziu riqueza nenhuma, mas cobra pedágio sobre todas as transações significativas.

O estudo detalha os principais grupos mundiais, nomes frequentemente pouco conhecidos, ainda que sejam players fundamentais da economia global:

VITOL, fundada em 1996, sediada em Rotterdam e Genebra, negociou US$195 bilhões em 2010. Intermedeia petróleo, gás, carvão, metais, açúcar. “Navegam tão perto quanto podem do limite da legalidade” comenta um analista que pede anonimato. Forneceram clandestinamente combustível para os rebeldes da Líbia, o que lhes vale hoje uma posição de força. (Richard Mably). Informações mais recentes indicam faturamento de US$ 313 bilhões em 2012, e controle pelo grupo americano Blackstone, de Nova York.

GLENCORE, fundada em 1974 por Marc Rich, um dos fundadores do sistema de pedágio mundial sobre commodities. Sediada também na Suiça, lida com metais, minerais, energia, produtos agrícolas. Negociou 145 bilhões em 2010. Rich foi processado nos EUA, mas recebeu o perdão do presidente Clinton. O sul-africano Ivan Glasenberg . (Clara Ferreira Marques) Em 2012 o faturamento teria sido de US$ 150 bilhões.

CARGILL, fundada em 1865, empresa familiar, vendas de US$108 bilhões em 2010, ramo de grãos, sementes, sal, fertilizantes, metais, energia. Uma cultura de confidencialidade e agressividade, com campanhas publicitárias para criar uma imagem amigável. Busca dominar novos mercados de plástico reciclável e produtos de baixo teor calórico para Kraft, Nestle e Coca-Cola. Quando o governo da Ucrânia buscou privilegiar o consumo interno de grãos pela população, Cargill, junto com as também americanas Bunge e ADM, “se puseram de acordo para realizar um esforço de relações públicas com o objetivo de criar um problema político para o governo da Ucrânia”, o que exigiria “recrutar fazendeiros para que tomem um papel ativo”. Só se soube porque as instruções para o embaixador americano foram vazadas pela Wikileaks.

ADM, ex-Archer Daniels Midland, fundada em 1902, comercializa grãos, sementes, cacau, no valor de US$81 bilhões em 2010. “Entra milho de um lado, sai lucro do outro”. Como companhia sediada nos EUA, tem sido submetida a numerosos processos de manipulação de preços e crimes ambientais, mas regularmente transformados em acordos financeiros (settlements). A folha corrida da empresa pode ser vista em ADM settlements no Google. (Karl Plume)

GUNVOR, fundada em 1997 pelo sueco Tornqvist e pelo russo Timchenko, sediada em Genebra, negocia em petróleo, carvão, gas. empresa fortemente alavancada pelo poder político russo. A empresa dá uma ideia da rapidez com que se ganha dinheiro nesta área: atingiu US$80 bilhões em 2011, contra US$5 bilhões em 2004. As relações políticas são essenciais neste ramo.

TRAFIGURA, outra empresa sediada em Genebra onde o sigilo bancário permite tanto evasão fiscal como fontes não declaradas de recursos, negocia petróleo, US$ 79 bilhões em 2010. Fundada em 1993 por Marc Rich, que escapou da prisão nos EUA ao migrar para Europa. Ilegalidades numerosas não impediram a expansão da empresa que se tornou a terceira maior empresa independente na intermediação de petróleo, e segunda na área de metais. Trabalha muito com storage, dispondo de enorme infraestrutura para estocar as commodities e alavancar preços. (Dmitry Zhdannikov e Ikuko Kurahone). Em 2012 o faturamento teria sido de US$124 bilhões. Em 2013 Trafigura comprou o porto do Sudeste em Itaguaí, em parceria com o fundo de investimentos Mubadala Development.[4]

MERCURIA, fundada em 2004, muito nova mas já uma das cinco maiores traders de energia, faturou US$ 75 bilhões em 2011. Sede naturalmente em Genebra. A empresa é dona de minas e campos de petróleo em numerosos países. Levantaram o seu capital a partir de Jankielewicz e Smolokowski, J S Group, que devem a sua fortuna à intermediação de petróleo russo para a Polônia. (Christopher Johnson)

NOBLE GROUP, trabalha com açucar, carvão e petróleo e grãos. Faturou US$57 bilhões em 2010. Foi fundado em 1986 pelo britânico Richard Elman, sediada em Cingapura, outro paraíso fiscal, com forte perfil de intermediação de commodities com a China e Hong Kong. (Luke Pachymuthu)

LOUIS DREYFUS, empresa familiar antiga (1851) hoje nas mãos de Margarita Louis-Dreyfus, pega tudo desde trigo a suco de laranja, no valor da ordem de US$46 bilhões (2010), a proprietária diz que é para manter o nome da família, e do Olympique de Marseille. Tudo an empresa é segredo. (Gus Trompiz, Jean-François Rosnoblet)

BUNGE, fundada pelo holandês Johann Bunge em 1818, negocia US$46 bilhões (2010) em grãos, oleaginosas, açúcar, grande intermediário do agronegócio do Brasil e da Argentina para alimentação de porcos e outros animais na China. O CEO é o brasileiro Alberto Weisser. Processada por 300 milhões de dólares de evasão fiscal na Argentina. Maior processador mundial de oleaginosas. Faturamento em 2012 de US$50 bilhões. Muito forte no Brasil.

WILMAR INTERNATIONAL, fundada em 1991, sede em Cingapura (outro paraíso fiscal), negocia USA$30 bilhões em 2010, dirigida por Kuok Khoon Hong, 20% do mercado da soja na China, integração vertical de toda cadeia produtiva, do plantio à comercialização final, passando por refino, engarrafamento, transporte etc. Muito peso no óleo de palma. Fortalecendo posição no mercado de açúcar no Brasil. (Harry Suhartono e Naveen Thakral)

ARCADIA, fundada em 1988 pela Mitsui japonesa, é propriedade de John Fredriksen, negocia o que a Reuters estima serem US$29 bilhões (2010) em petróleo. Processada por manipulação de preços de petróleo em 2008, estocando gigantescas quantidades de produto para criar aparência de crise de abastecimento e lucrar no mercado de derivativos. Fredriksen abandonou a nacionalidade norueguesa em 2006, pela de Chipre, onde se paga menos impostos. Wikileaks e Reuters divulgaram manipulações políticas no Yemen e na Nigéria.

O que vemos neste levantamento? Primeiro, evidentemente, o imenso poder de um número tão restrito de grupos que controlam o sangue da economia mundial, sob forma de grãos, petróleo, minérios, energia, sistemas de transporte, com a infraestrutura correspondente financeira e o gigantesco sistema especulativo complementar dos derivativos. Não se trata de “mercado” no sentido de livre mercado cada um concorrendo para servir melhor, e sim de sistemas de pedágio onde os usuários finais das commodities têm pouco a dizer, e os países de origem em geral menos ainda.

Importante também é constatarmos a preferência destes grupos por estarem sediado em paraísos fiscais. Interessante constatar que ganham dinheiro intermediando o que em geral não produzem, manipulam os preços para que paguemos mais caro – este preço nós consumidores finais vamos encontrar embutido ou incorporado nos produtos de prateleira – e são suficientemente internacionais para se beneficiarem dos paraísos fiscais onde não pagam impostos. De certa maneira, é lucro líquido.

Constatamos igualmente a que ponto grande parte destes grupos são recentes. Há algumas muito antigas como a Cargill ou a Bunge, mas mesmo elas se reconverteram para processos especulativos em gigantesca escala. De forma geral, boas relações, um fortíssimo apoio político e militar quando necessário, permitem saltos como por exemplo da Guvnor que passa de um faturamento de US$5 bilhões a 80 bilhões em 7 anos. Estamos aqui assistindo a um processo muito atual de oligopolização do sistema de acesso às matérias primas essenciais do planeta.

Constata-se igualmente um deslocamento geopolítico significativo, com forte expansão da presença russa e em particular chinesa, podendo-se dizer que há de forma geral um peso crescente da Ásia. Mas os novos atores entram ao que tudo indica na lógica tradicional de comportamento especulativo, de manipulação de mercados e de truculência política, ajudando a conformar um poder encastelado de acesso às matérias primas que alimentam as cadeias produtivas de praticamente todas as áreas econômicas.

Fato importante, tudo indica que estes grandes grupos mundiais estão simplesmente acima de qualquer sistema jurídico. As sua dimensão transnacional lhes permite de migrar a sua sede legal conforme as pressões. Todas elas têm problemas com a lei, mas quando são condenadas, com raras exceções com o encarceramento de três executivos da ADM em 1993, resolvem com os chamados settlements, acordos que lhes permitem pagar uma determinada soma para não precisarem reconhecer a culpa. Colocar o nome de qualquer empresa destas junto com settlements no Google nos dá acesso imediato à ficha corrida do grupo.

Os grandes sistemas de intermediação em geral não têm muito interesse nos produtos em si. Estão interessados essencialmente nas flutuações de mercado no tempo e no espaço, inclusive na provocação e aproveitamento destas flutuações. Ou seja, a dimensão financeira das suas atividades é essencial. Os mecanismos de suporte de que dispõem consistem essencialmente nos paraísos fiscais, nos derivativos e em particular os mercados de futuros.

A existência dos paraísos fiscais é essencial neste processo, ao assegurar que todas e qualquer atividade econômica, legal ou ilegal, tenha um espaço um espaço de extraterritorialidade planetária, ou seja, possa migrar para um limbo jurídico com nomes fictícios, sem prestar contas a ninguém, e reintroduzirem-se nos processos legais em diversos países sem risco. Já abordamos este mecanismo em outro estudo, vamos aqui apenas relembrar o que nos ajuda a situar os processos da intermediação comercial. [5]

Com a crise financeira iniciada em 2008, aumentaram radicalmente as pressões para controlar os sistemas especulativos mundiais, e o tema dos paraísos fiscais e da ilegalidade/opacidade dos fluxos entrou inclusive em sucessivas reuniões do G20. Com isto foram aparecendo os dados. No essencial, temos a pesquisa coordenada por James Henry, para a Tax Justice Network, onde se constatou que o estoque de recursos financeiros em paraísos fiscais, frutos de evasão fiscal, lavagem de dinheiro de drogas, de venda não declarada de armas ou de corrupção, atingem entre 21 e 32 trilhões de dólares, para um PIB da ordem de 70 trilhões, ou seja, algo entre um terço e metade do PIB mundial. A pesquisa, insuspeita na sua origem e metodologia, causou um choque planetário, pois não se tinha ideia das dimensões do fenômeno. O Brasil tem estimados 520 bi de dólares em paraísos fiscais. [6]

O Economist complementou esta pesquisa com um dossiê que indagava basicamente onde estão 20 trilhões de dólares, e identificando as principais praças financeiras que gerem estes recursos: o Estado americano de Delaware, Miami e Londres. As ilhas paradisíacas, portanto, servem de localização legal, e de proteção em termos de jurisdição, fiscalidade e informação, mas a gestão é realizada pelos grandes bancos que conhecemos nas praças financeiras acima, basicamente os 28 grupos financeiros como “sistemicamente significativos”, como Barclays, HSBC, Goldman&Sachs, UBS e assim por diante. [7]

A terceira grande fonte de dados é o ICIJ, International Consortium of Investigative Journalists, que recebeu um manancial de informações internas nos paraísos fiscais, tendo recentemente começado a divulgar os nomes, valores das contas e assim por diante. Os dados das diversas fontes coincidem e se reforçam. [8]

Trata-se de um gigantesco dreno que permite que os ciclos financeiros fiquem ao abrigo das investigações. Em excelente e breve resumo de Kofi Annan sobre as ilegalidades praticadas por corporações transnacionais na África, em particular o “transfer mispricing”, preços fictícios artificialmente baixos nas exportações de matérias primas africanas, para pagar menos impostos. A venda a preços fictícios é feita a empresas do mesmo grupo situadas em paraíso fiscal, para depois ser revendida a preço cheio no mercado internacional. Assim, o mispricing junto com o sistema de paraísos fiscais e de empresas laranja custa $38 bilhões de dólares anuais ao continente, mais do que a soma das ajudas e investimentos externos. O sistema é planetário. [9]

O sistema de derivativos coroa o processo. É importante constatar que o volume de transações especulativas é incomparavelmente superior ao volume de transações reais. O petróleo de navio tipicamente mudará de mãos dezenas de vezes durante um dia, negociado por grupos que não têm o mínimo interesse no petróleo, e sim no jogo sobre variações de preços. Os derivativos emitidos na segunda metade de 2012 eram da ordem de 633 trilhões de dólares, nove vezes o PIB mundial total. [10]

Isto atinge diretamente tanto produtores como consumidores de commodities, ao gerar uma imensa instabilidade nos preços nas duas pontas. A especulação lucra justamente nesta instabilidade. Tomemos um país que depende da exportação de grãos para importar o petróleo de que necessita. Precisa ter certas garantias de poder abastecer o seu mercado interno. O mercado de futuros, segmento dos derivativos, lhe garante um preço determinado de venda dos seus grãos, o mesmo ocorrendo com opções de compra sobre o petróleo. Teoricamente, na origem, disto gera mais segurança nas duas pontas. Na realidade, quanto mais instável o “mercado” e voláteis os preços, mais os produtores e consumidores nas pontas têm de recorrer aos mercados de futuros, e mais os preços dependem de comportamentos de intermediários. Para os intermediários, as flutuações são um fator de lucro, e permitem-lhes cobrar pedágios cada vez mais elevados sobre a produção e consumo, sem precisar produzir nada. [11]

É importante mencionar que Wall Street e outros centros de especulação sempre buscaram justificações acadêmicas para estes desmandos. Grande parte da fama da Milton Friedmann se deve à aura de respeitabilidade científica que as suas opiniões conferiam às atividades especulativas. Esta ponte entre as grandes instituições científicas e o mundo da especulação encontra-se por exemplo descrita pelo New York Times, que cita uma série de professores de universidades financiados pelos grupos financeiros, inclusive o grupo Trafigura visto acima, e cujos trabalhos recebem ampla divulgação na mídia em geral, indo ao ponto de sustentar, em reuniões com o Senado, que as atividades especulativas ajudam a estabilizar os preços. [12]

A concentração da riqueza mundial acumulada

Estamos acostumados a nos centrar sobre a concentração da renda. Mais significativo para analisar o impacto dos processos acima, é analisar a riqueza acumulada. A pesquisa do Crédit Suisse levantou a quem pertencem 223 trilhões de dólares de patrimônio, e constatam por exemplo que 69,3% dos adultos do mundo (na base da pirâmide, mais pobres), possuem apenas 3,3% do patrimônio. Quem recebe salário médio ou baixo paga comida e transporte, quem tem alta renda compra casas para alugar, ações que rendem etc., o que leva a uma concentração da riqueza acumulada incomparavelmente superior à da renda.

Enquanto tipicamente o Gini que mede a concentração de renda está na faixa de 0,30 a 0,45 (e 0,50 no Brasil), a concentração da riqueza se situa no mundo em torno de 0,80, desigualdade incomparavelmente maior. Esta metodologia é muito importante, e apenas recentemente está sendo mais divulgada e incluída nas análises. Elaborada pelo grupo financeiro suíço Crédit Suisse, a pesquisa é insuspeita de antipatia para com os ricos. [13]

Particularmente interessante para nós aqui, é naturalmente o topo da pirâmide, cujo detalhe mostra a extrema concentração no nível dos ultra ricos. Estamos falando aqui de 84.500 pessoas com fortunas pessoais acima de 50 milhões de dólares. A dominação dos centros tradicionais de riqueza é esmagadora: 47% destes indivíduos estão na América do Norte, e 26% na Europa. Ou seja, 73%, praticamente três quartos das grandes fortunas acumuladas no mundo estão no chamado “Norte”, alimentadas por sistemas de intermediação financeira e comercial que reproduzem a concentração planetária de riqueza. O Brasil participa, neste conjunto de 84.500 ultra ricos, com 1500 indivíduos em 2012.

No estudo mencionado do WIDER da Universidade das Nações Unidas, o Brasil aparece como sétimo país com distribuição de renda mais desigual [14]. É importante aqui resgatar também a análise de James Henry do relatório para a TJN visto acima, de que grande parte da riqueza dos muito ricos não é suficientemente contabilizada por estar em paraísos fiscais, o leva à subestimação geral da concentração.

Implicações

O eixo essencial da mudança é o deslocamento do lucro e do poder econômico e financeiro dos produtores, os capitalistas no sentido do século fabril passado, para intermediários, cobradores de pedágio de diversos tipos. A dominação passa para intermediários financeiros, intermediários de commodities, e intermediários de sistemas de comunicação. Voltando à análise da rede mundial de controle corporativo elaborada pelo Instituto Federal Suíço de Pesquisa Tecnológica, torna-se mais evidente o mecanismo pelo qual, entre os 147 grupos que controlam 40% do mundo corporativo, há tal predominância de grupos financeiros, da ordem de 75%.

Esta visão desloca naturalmente o raciocínio sobre a estrutura do poder corporativo.Uma coisa é o faturamento de cada grupo. Outra dimensão nos vem do cálculo de controle em rede, a partir de cada grupo, sobre um conjunto de outras atividades por meio de controle financeiro e acionário. Na pesquisa do ETH, resulta que ao incluirmos o controle, por tanto as formas indiretas que determinado grupo tem de influenciar o uso de recursos de outros grupos, a concentração de poder é dez vezes superior ao que faria supor o simples faturamento de cada grupo.

“Encontramos que apenas 737 dos principais atores acumulam 80% do controle sobre o valor de todas as empresas transnacionais… Isto significa que o controle em rede é distribuído de maneira muito mais desigual do que a riqueza. Em particular, os atores no topo detêm um controle dez vezes maior do que o que poderia se esperar baseado na sua riqueza.” [15]

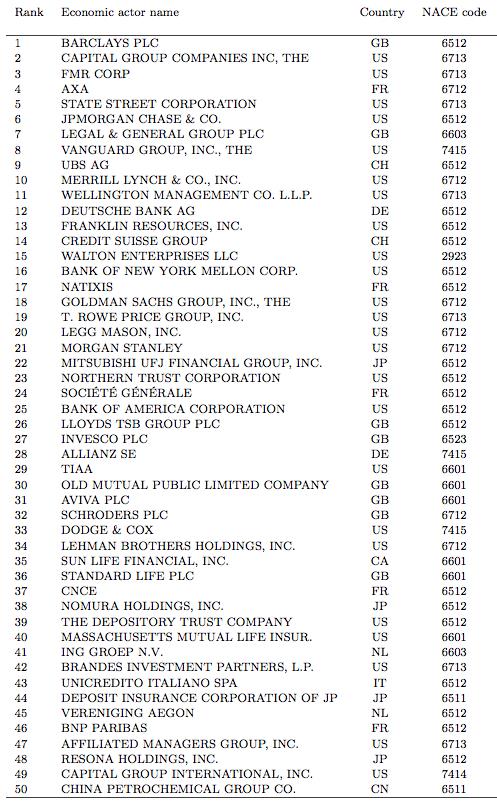

ETH – Maiores grupos em termos de controle corporativo mundial

Na listagem acima, os autores da pesquisa colocaram os 50 maiores grupos mundiais. No código NACE que categoriza a área de atuação, os números que começam com 65, 66 e 67 correspondem a grupos financeiros. [16]

Na discussão dos resultados, os pesquisadores sugerem a erosão que isto significa para os mecanismos de competição de mercado. O poder dos intermediários tornou-se planetário, são poucos grupos sistemicamente significativos, e a manipulação de preços torna-se perfeitamente factível. No conjunto, não se trata mais de avaliar apenas o impacto da concentração de riquezas em poucas mãos na sua dimensão ética, e sim de entender o grau de erosão dos mecanismos de mercado que se imaginava que gerassem equilíbrios através da concorrência. Estamos evoluindo para o que em outros trabalhos temos chamado de “economia de pedágio”, onde os maiores prejudicados são os produtores de um lado, e os consumidores de outro.

Na medida em que o sistema de formação de preços, em um conjunto de áreas estratégicas, passa a obedecer a manipulações especulativas induzidas, em detrimento de mecanismos tradicionais de oferta e procura, torna-se importante adotar a análise estatística das cadeias de preços, pois os dados irão refletir onde efetivamente se dão as alterações, tanto em termos de lucros excessivos por quem não produz, como em termos de núcleos geradores de inflação e de movimentos pro-cíclicos que desequilibram a economia mundial e travam as capacidades de organização econômica a nível das nações.

NOTAS

1 – *Ladislau Dowbor é professor titular da PUC-SP nas áreas de economia e administração, e consultor de várias agências da ONU. Livros e estudos disponíveis em http://dowbor.org – Contato: ladislau@dowbor.org

2 – IAASTD – Agriculture at a Crossroad – International Assessment of Agricultural Science and Technology for Development – UNDP, UNEP, WHO, UNESCO, New York, 2009.

3 – Joshua Schneyer – Commodity Traders: the Trillion Dollars Club.

4 – Carta Capital, 9 de outubro de 2013, p. 33.

5 – Os Caminhos da Corrupção: uma visão sistêmica, Economia Global e Gestão/Global Economics and Management Review – Nº 3/2013, Vol. XVII, Dez. 2012, ISSN 0873-7444.

6 – Tax Justice Network, The Price of off-shore revisited – Os dados sobre o Brasil estão no Appendix III, (1) p. 23

7 – The Missing $20 trillion: special report on offshore finance – The Economist, February 16th 2013, Editorial, p. 13

8 – Confira aqui os dados do International Consortium of Investigative Journalists.

9 – Kofi Annan, G20: how global tax reform could transform Africa’s fortunes – september – 2013.

10 – The over-the-counter (OTC) derivatives market shrank slightly in the second half of 2012. The notional principal of outstanding contracts fell by 1% to $633 trillion, BIS Quarterly Review, June 2013, International banking and financial market developments – p. 19

11 – BIS Quarterly Review, June 2013, p.3. Um vídeo didático de 7 minutos no YouTube ajuda a entender o mecanismo.

12 – David Kocieniewski, New York Times, 27/12/2013. Resenha do artigo, em português, na Carta Maior.

13 -Crédit Suisse Global Wealth Report – 2012 – O World Institute for Development Economics Research da Universidade das Nações Unidas conclui que no mundo, estima-se que os 2% mais ricos são donos de mais da metade da riqueza total. James B. Davies, Personal Wealth from a Global Perspective.

14 – A tabela completa de concentração de riqueza por país, da mesma fonte, pode também ser consultada aqui.

15 – This means that network control is much more unequally distributed than wealth. In particular, the top ranked actors hold a control ten times bigger than what could be expected based on their wealth.(p.6) – http://arxiv.org/pdf/1107.5728.pdf

16 – S. Vitali, J.B Glattfelder and S. Battiston – The Network, of Global Corporate Control – Chair of Systems Design, ETH Zurich – corresponding author sbattiston@ethz.ch – Full text available in arXiv (pre-publishing), and published by PloS One in October, 26th 2011. – Na tabela, a Lehman Brothers tem direito a um comentário a parte pela debacle sofrida em 2007.